La compañía avanza en la ejecución de contratos estratégicos basados en productos premium, y mantiene una cartera de pedidos en niveles históricos que reafirma la visibilidad para el resto del ejercicio

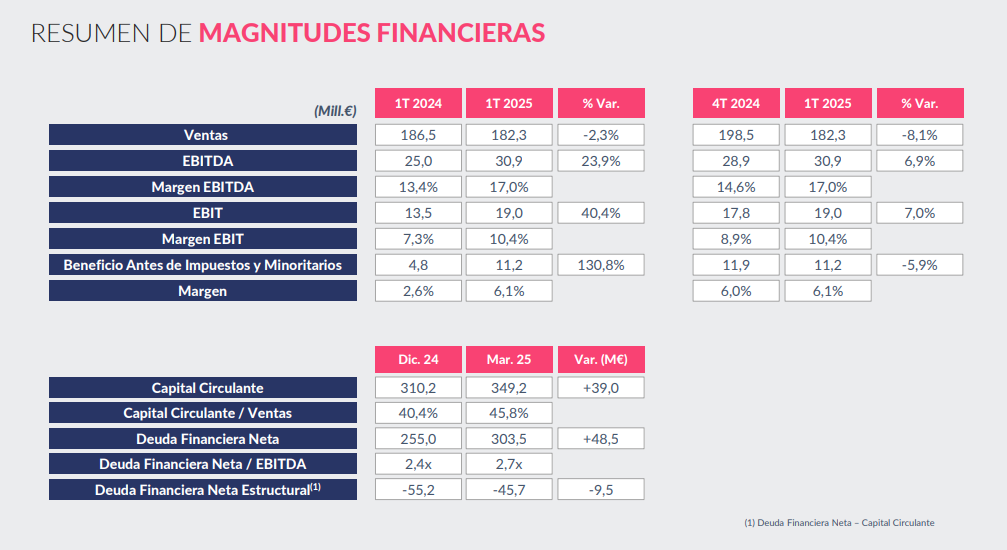

- Tubacex registra un EBITDA de 30,9 millones de euros, un 23,9% más que en el primer trimestre de 2024, y un beneficio antes de impuestos de 11,2 millones de euros, un 130,8% superior al registrado en el mismo periodo del ejercicio anterior.

- La compañía eleva su margen EBITDA al 17%, el más alto alcanzado por el Grupo en un trimestre y claramente por encima del objetivo estratégico recogido en el Plan NT² 2027.

- La cartera de pedidos se mantiene en 1.500 millones de euros, con un perfil premium, de alto valor añadido y carácter multisectorial.

- Se prevé que 2025 sea un año de mejora progresiva, con una aceleración de resultados en el segundo semestre impulsada por la facturación y entregas a ADNOC y Petrobras.

- El actual entorno arancelario tiene un efecto directo limitado para Tubacex, dada su sólida posición competitiva en el mercado de EE.UU., donde cuenta con siete plantas y una estrategia enfocada en venta por proyectos y a cliente final.

- La compañía monitoriza permanentemente el actual momento de incertidumbre internacional- no exento de oportunidades a futuro-reafirmando su firme compromiso con el cumplimiento de los objetivos marcados en el Plan Estratégico NT².

Bilbao, 25 de abril de 2025.

El Grupo Tubacex ha cerrado el primer trimestre de 2025 en línea con los objetivos marcados para el presente ejercicio. Las ventas del periodo se han situado en 182,3 millones de euros (-2,3% vs. 1T24), con un EBITDA de 30,9 millones de euros (+23,9%) y un beneficio antes de impuestos y minoritarios de 11,2 millones de euros (+130,8%).

El dato más destacado del periodo es el crecimiento del margen sobre EBITDA, que alcanza un 17% al cierre del periodo, un récord absoluto para el Grupo, como resultado de una estrategia sostenida de foco en productos de alto valor añadido, contratos a largo plazo y diversificación sectorial, siguiendo las premisas del Plan NT² 2027. Este dato es especialmente reseñable ya que se ha logrado pese a que la facturación de contratos clave a futuro—entre ellos el firmado con ADNOC, que ya está en fabricación— no se ha iniciado aún y comenzará a computarse en los resultados del Grupo a partir del segundo trimestre.

En este contexto, la firma de la licencia de uso de la conexión Sentinel® Prime con ADNOC representa un hito estratégico de alcance global, posicionando esta tecnología como la solución premium de referencia en los desarrollos OCTG de acero al carbono en Abu Dabi. Esta operación refuerza la colaboración industrial entre ambas compañías y sitúa a Tubacex en una posición de liderazgo en Oriente Medio con un socio de referencia estratégico.

La cartera de pedidos se sitúa en 1.500 millones de euros, con un alto grado de concentración en soluciones complejas para sectores críticos como Oil & Gas, Industrial, PowerGen, CCUS o Aeroespacial. Esta base permite asegurar la visibilidad de ingresos para los próximos trimestres y anticipar un repunte de la actividad en el segundo semestre del año y una tendencia de mejora progresiva, cuando se espera el grueso de la facturación de los contratos con ADNOC y Petrobras. Además, el buen posicionamiento con clientes estratégicos, unido a la apuesta por firmar de acuerdos a largo plazo, está permitiendo mantener un alto nivel de cartera en productos estratégicos y de alto valor añadido.

Desde la compañía se ha señalado que “Con los resultados que presentamos hoy, el Grupo confirma su capacidad para generar márgenes elevados de forma sostenida y consistente en el tiempo. A partir de la segunda mitad del año, la entrada en producción de grandes proyectos podría elevar nuestras cifras de forma progresiva. El acuerdo con ADNOC, además, refuerza nuestra posición tecnológica y estratégica única en Oriente Medio. Seguimos trabajando con visión de largo plazo para cumplir con los objetivos de nuestro Plan NT² 2027.

Evolución de los mercados y posicionamiento multisectorial

Por sectores, el 30% de los ingresos del trimestre provienen del negocio del E&P Gas, seguido por el 28% del sector industrial, el 20% de nuevos mercados (entre ellos aeroespacial, defensa, fertilizantes e instrumentación), el 17% de E&P Oil y el 5% restante de PowerGen. Este mix de distribución pone de manifiesto la diversificación estratégica del Grupo, tanto sectorial como tecnológica, en línea con la apuesta del Grupo.

Desde el punto de vista geográfico, Asia y Oriente Medio suponen el 47% de las ventas, Europa, el 26%, América, el 24%, y África el 3%. Esta exposición responde también a la estrategia de internacionalización selectiva, centrada en regiones que apuestan firmemente por inversiones relevantes en energía, transición energética e industria de proceso.

En el área de Low Carbon, Tubacex ha sido adjudicatario de su primer proyecto de captura de carbono en bioenergía en Brasil, que utilizará las conexiones premium Sentinel® Prime en configuración CRA OCTG. Asimismo, continúa la expansión de su tecnología de recubrimientos Tubacoat, con nuevas aplicaciones en el sector petroquímico, y el desarrollo de soluciones para hidrógeno bajo en carbono y electrolizadores.

En PowerGen, destacan los nuevos desarrollos nucleares en Europa y los proyectos de calderas Ultra Super Críticas (USC) en India, donde la compañía ha instalado una nueva línea de shot peening. En Industrial, se mantiene una alta demanda en intercambiadores de calor y tuberías para procesos químicos en Asia y Europa. En Nuevos Mercados continúa el avance y crecimiento en soluciones para aeroespacial, defensa y semiconductores, mientras que en hidráulico & instrumentación, destaca Asia Pacífico, con un aumento de la cuota de mercado gracias al aumento de la capacidad y de la competitividad de la planta de Tubacex en India,

Fortalezas financieras y foco en generación de caja

Durante el trimestre, la Deuda Financiera Neta del Grupo se situó en 303,5 millones de euros, con un ratio DFN/EBITDA de 2,7 veces, ligeramente superior al objetivo marcado en el Plan Estratégico NT² (<2x), debido al aumento del capital circulante por la fabricación anticipada de pedidos que, tal y como se ha señalado previamente, comenzarán a facturarse en el segundo trimestre de este 2025. La posición de liquidez asciende a 238,2 millones de euros, y la solvencia (patrimonio neto sobre activos totales) se mantiene en un 35%.

Tubacex reitera su objetivo de desapalancamiento en el segundo semestre del ejercicio, conforme se transformen en ingresos las inversiones industriales ya ejecutadas, y se intensifique la facturación de grandes contratos. Además, continúa su política de inversión disciplinada, con un CAPEX total de 20,3 millones de euros en el trimestre.

2025, un ejercicio creciente en resultados

De cara al conjunto de 2025, Tubacex mantiene una perspectiva positiva, anticipando una segunda mitad del año con una evolución favorable en términos de ingresos, EBITDA y generación de caja. La entrada en facturación de contratos emblemáticos, la elevada carga de trabajo en soluciones premium, y la visibilidad aportada por la cartera actual, sustentan las previsiones del Grupo.

Finalmente, se reafirman los objetivos estratégicos del Plan NT² 2027, que contemplan:

- Ventas: 1.200–1.400 millones de euros

- EBITDA: superior a 200 millones de euros

- Ratio DFN/EBITDA: <2x

- Pay-out: 30–40%

Compromiso ESG y sostenibilidad

En el ámbito de la sostenibilidad, Tubacex sigue avanzando hacia sus metas climáticas y sociales a 2030. Estos indicadores muestran una evolución positiva hacia los compromisos de descarbonización, circularidad y equidad establecidos por la compañía, validados por organismos internacionales como CDP, SBTi y S&P Global.