- Tubacex ultima la puesta en marcha de la nueva planta de acabado y roscado de CRA OCTG en Abu Dabi, que arrancará sus operaciones a finales de 2024, para la ejecución del macro contrato. Además, se esperan relevantes pedidos adicionales este año.

- La cartera de pedidos se sitúa en torno a 600 millones, en niveles récord, gracias a un modelo de negocio basado en la oferta soluciones premium multisectorial (de alto valor añadido) y con una importancia creciente de las soluciones Low Carbon.

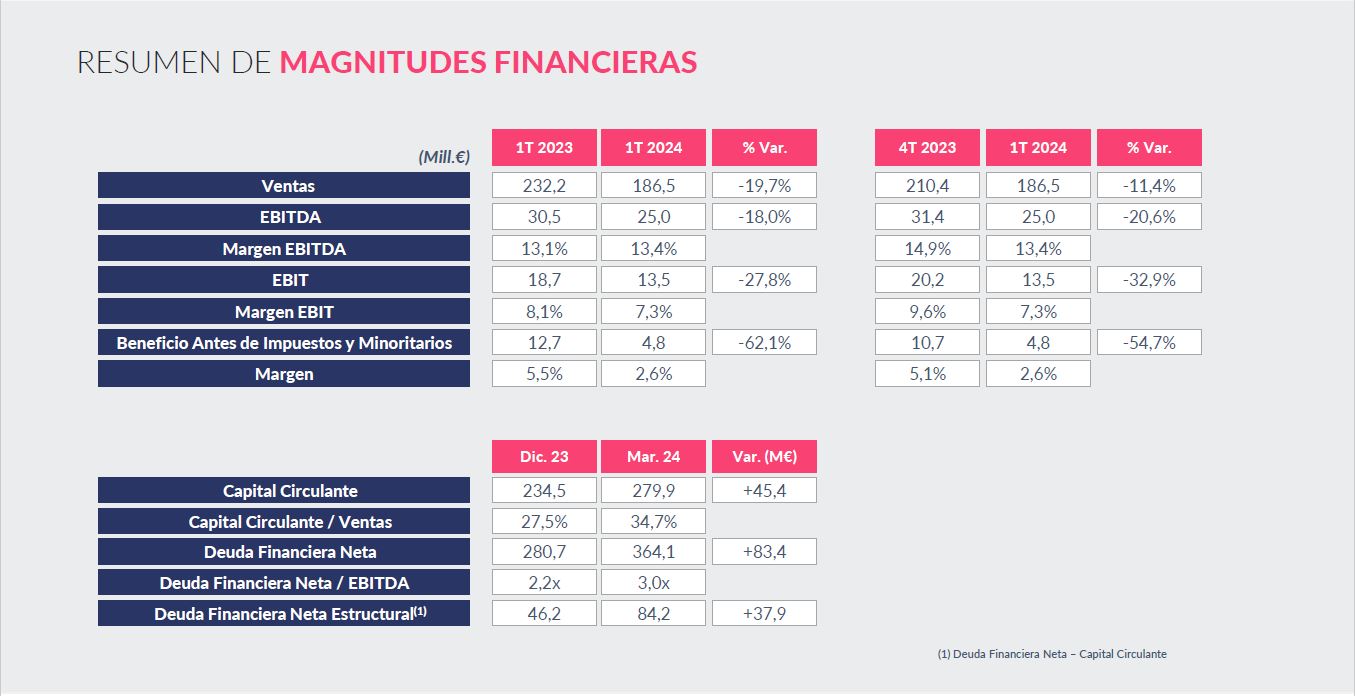

- Las ventas han sido de 186,5M€, el EBITDA ha ascendido a 25M€, y el beneficio antes de impuestos y minoritarios a 4,8M€.

- La compañía cierra los tres primeros meses del año con un margen sobre EBITDA del 13,4%, frente al 13,1% alcanzado en el mismo periodo del año anterior.

- Se cierra el periodo con una posición de liquidez cercana a los 190 millones de euros y un ratio Deuda Financiera Neta/EBITDA de 3 veces.

- Tubacex se reafirma en sus objetivos establecidos en el marco del nuevo Plan Estratégico NT2 anunciado en noviembre del pasado año de lograr en 2027 unas ventas de entre 1.200 y 1.400 M€ y un EBITDA superior a 200 M€.

Bilbao, 25 de abril de 2024.

El Grupo Tubacex ha finalizado el primer trimestre de 2024 con unas ventas consolidadas de 186,5 millones de euros, una reducción coyuntural en comparación con el mismo periodo del año pasado, debido a una tendencia decreciente del precio del níquel, al aumento de la cifra de existencias correspondientes a proyectos que se facturarán en los próximos trimestres, y a que la puesta en marcha de ciertos proyectos de Petrobras previstos para el primer semestre tendrá lugar en la segunda mitad del año.

El EBITDA acumulado a 31 de marzo de 2024, por su parte, alcanza los 25 millones de euros, mientras que el margen EBITDA ha sido del 13,4%. La compañía estima que los retrasos del primer trimestre -que han afectado al conjunto del sector- se recuperarán en el segundo semestre del año, permitiendo un aumento de la cifra de facturación como del EBITDA y del beneficio. Por su parte, el beneficio antes de impuestos y minoritarios a cierre del periodo se sitúa en de 4,8 millones de euros.

Hay que destacar que a pesar del entorno macroeconómico y geopolítico complejos, todos los negocios del Grupo contribuyen de forma satisfactoria al resultado alcanzado por el Grupo, reforzando el papel de Tubacex como un actor clave no solo en la transición energética, sino también en el aseguramiento del suministro energético.

De cara al conjunto y cierre de 2024, las expectativas son buenas. Se espera un año caracterizado por una mejora progresiva de los resultados trimestrales, un segundo semestre mejor que el primero en EBITDA (en resultados y márgenes), y con niveles de captación que permitirán anticipar un fuerte crecimiento en 2025.

Por su parte, la entrada de pedidos se mantiene en niveles muy altos, tanto en volumen como en margen, la ratio de contratación sobre ventas actual -denominado en términos anglosajones “book-to-bill- se mantiene en torno a 1, un signo de la buena salud de la compañía, lo que permite situar la cartera de pedidos en 1.600 millones de euros (en mismos niveles de cierre de 2023) y asegurar la visibilidad del negocio en periodos venideros.

Jesús Esmorís, consejero delegado de Tubacex, ha señalado: “con los resultados que hemos presentado a la comunidad inversora en el día de hoy, el Grupo cierra el primer trimestre con unos altos niveles de rentabilidad. Seguimos siendo optimistas para el conjunto del ejercicio, en un año que irá de menos a más. La situación de la cartera actual nos aporta mucha visibilidad para los próximos trimestres. Además, y es muy importante reseñarlo por su relevancia a futuro en el Grupo, Tubacex ya ha recibido el primer pedido dentro del macro contrato con ADNOC, un hito fundamental que supone la puesta en marcha del proyecto, esperándose además más pedidos relevantes durante el año”.

Entrando en el detalle, y respecto del desglose de la facturación por sectores, el 32% de los ingresos por productos del Grupo ha tenido su origen en el sector Industrial, el 24% en E&P de gas, el 19% procede de E&P de oil; el 18% de nuevos mercados y un 7% de Powergen. Por tanto, un mix de ventas muy diversificado para aprovechar tanto las fuentes de energía actuales como las futuras de bajas emisiones, así como las llamadas energías de transición (gas y nuclear).

En cuanto a los destinos finales de sus ventas, el Grupo mantiene una gran diversificación geográfica de sus fuentes de ingresos, ya que el 42% de la facturación se ha producido en Asia y Oriente Medio (donde cuenta con una gran exposición al segmento del gas, tanto para su extracción como para su procesado, en línea con los objetivos estratégicos), el 23% en América, el 31% en Europa (con una demanda fuerte de productos mecanizados complejos en el Mar del Norte y contratos a largo plazo con fabricantes de umbilicales) y el 4% restante en África.

Solidez financiera: refuerzo de la posición de liquidez y caja

A lo largo del periodo analizado, Tubacex ha mantenido la tendencia de solidez financiera y, gracias a ello, el ratio de endeudamiento (Deuda Financiera Neta/EBITDA) se sitúa en 3 veces al cierre del pasado mes de marzo, con la previsión de que disminuya progresivamente (el objetivo del Plan Estratégico NT2 2023-2027 es situar el dato por debajo de 2 veces y se mantiene tras los números trimestrales). Además, el Grupo cuenta con una posición de liquidez cercana a los 190 millones de euros.

Todo ello, y a pesar de que Tubacex está construyendo la nueva planta de acabado y roscado de tubo CRA OCTG en Abu Dabi en el marco del gran proyecto de 1.000 millones de dólares y que arrancará sus operaciones a final de este año. La inversión realizada hasta la fecha en el proyecto asciende a la cifra de 30,7 millones de euros. Además, parte de la caja generada en los primeros meses del año actual se ha destinado a una inversión estratégica en utillajes para el grupo NTS. Estas dos apuestas aseguran a futuro una posición competitiva de Tubacex en Oriente Medio.

La deuda financiera neta se sitúa en 364,1 millones de euros e incluye tanto las inversiones estratégicas comentadas como el incremento de 45,4 millones de euros de circulante, esto último debido a que la estrategia de fabricación contra pedido seguida por Tubacex hace que ambas magnitudes estén estrechamente ligadas.

Todas las unidades del Grupo muestran una tendencia positiva a largo plazo

Analizado por Unidades de Negocio, la actividad de E&P Oil&Gas (upstream) mantiene una demanda fuerte y constante en Oriente Medio y Asia, principalmente en OCTG, que se traduce en unas perspectivas de demanda positivas, al menos en 2024, 2025 y 2026. En el caso del segmento Drilling la entrada de pedidos se mantiene sólida, principalmente en Estados Unidos, en Oriente Próximo y especialmente Arabia Saudí, y el Norte de Noruega, donde se estima un año histórico.

En el caso de E&P Oil&Gas (subsea), el Grupo Tubacex cierra 2023 con récord de pedidos y con proyectos clave y estratégicos en los cinco continentes. Además, se continúa trabajando en acuerdos estratégicos con los principales fabricantes de umbilicales, una estrategia que está dando resultados excelentes y estructurales en el tiempo y que permiten seguir aumentando cuota de mercado.

En el área Industrial, en el primer trimestre de 2024 cabe destacar la captación de pedidos para conducciones y hornos de refinería y petroquímica en China. En los periodos venideros, las fuertes inversiones en curso deben mantener niveles de actividad altos, fundamentalmente en Oriente Medio, con fuerte peso del LNG tras el anuncio de las inversiones de SAUDI ARAMCO, ADNOC y QATARGAS.

En PowerGen, Destacan los dos pedidos de dos centrales de USC en China, contratos de mantenimiento nuclear para EDF y la reactivación en proyectos relevantes tanto en India (para centrales USC) como en Estados Unidos (para centrales SMR). Además, se sigue trabajando en contratos relevantes para las futuras plantas de EDF en Francia bajo el nuevo diseño EPR2.

En Low Carbon, en lo referido a captura y almacenamiento de CO2 (CCUS) se ha producido una cierta desaceleración de la actividad licitadora en Estados Unidos, que ha tenido como consecuencia el retraso en la ejecución de proyectos en el pipeline. Ello ha venido motivado por demoras en las autorizaciones. No obstante, la actividad de facturación en este segmento se ha mantenido sólida con la entrega de proyectos en el sudeste asiático. En el caso del hidrogeno, los esfuerzos para posicionar las soluciones del Grupo han permitido la contratación de un pedido muy importante para una planta de electrolizadores en España. Por último, en el segmento Fertilizer & Ammonia, se estiman licitaciones significativas durante el segundo semestre del año, aunque el Grupo ya cuenta con pedidos relevantes en Asia.

En Nuevos Mercados, sobresale el crecimiento de la demanda de nuevos mercados como son el aeroespacial y defensa, con diversos nuevos acuerdos; además se ha firmado un contrato para colaborar tecnológicamente en el desarrollo del programa Futuro Sistema Aéreo de Combate (FCAS). Por último, es destacable que Tubacex India ha fabricado con éxito sus primeras soluciones tubulares para la industria de semiconductores.

Sobre Tubacex

Tubacex es líder global en el diseño, fabricación e instalación de productos industriales avanzados y servicios de alto valor agregado para los sectores de energía y movilidad. Comprometida con la innovación y la excelencia, su modelo productivo totalmente integrado abarca desde la investigación y desarrollo hasta la entrega del producto final, y posterior servicio de mantenimiento. Esta integración garantiza tecnología de vanguardia, calidad superior y un enfoque en la sostenibilidad y la circularidad que establece estándares en la industria. Tubacex se especializa en una gama de materiales avanzados, incluyendo aleaciones resistentes a la corrosión (CRA), así como servicios avanzados de mecanizado.

Tubacex opera instalaciones de producción y centros de servicio en más de 30 países, entregando valor a sus clientes en todo el mundo. Su compromiso con la sostenibilidad y la gestión ambiental es validado por las principales autoridades de certificación ESG. Esto incluye la adhesión a Objetivos Basados en la Ciencia (SBT) para la reducción de emisiones, el Carbon Disclosure Project (CDP), así como el cumplimiento de los criterios de sostenibilidad establecidos por S&P. www.tubacex.com

Para más información, puede contactar con:

Raquel Ruíz, directora IR: rruiz@tubacex.com

Peio Garciandia, responsable de comunicación: pgarciandia@tubacex.com